从GLP-1的净价看美国药品定价的趋势

长期以来,美国药品价格市场以其不透明著称,尤其是PBM收取的返点(rebate)金额和比例让外界很难判断真实药价,从而会对美国市场的真实市场规模做出误判。不过,一般来说,市场竞品较多的竞争性品种,其标价(list price)和净价(net price)之间的差值会较大,返点的比例也很高。

随着GLP-1药物在减重领域获得爆发式增长,虽然市场对整体规模普遍较为乐观,但竞争也较为激烈。在美国市场,表面上来看,GLP-1的药品标价是其他国家的数倍,不过,如果仔细分析GLP-1药物的净价可以发现,即使在只有4个单品且竞争并不非常激烈的情况下,GLP-1的返点比例已经非常高了。这也提示市场,未来无论是市场规模,还是未来的竞争格局,对GLP-1应该有一个更为合理的预期,从而推动企业自身建立更符合市场趋势的战略和价格策略。

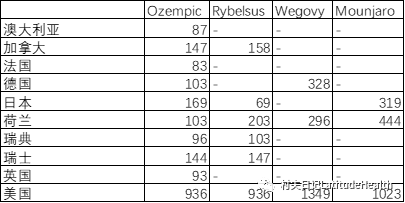

图表1:GLP-1全球价格比较(单位:美元)

数据来源:KFF

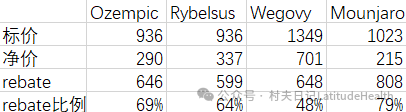

根据AEI(American Enterprise Institute)在2023年9月对GLP-1药物净价的分析,已经上市的4款GLP-1药物的返点(rebate)金额从599美元到808美元,rebate的折扣高达48-79%。其中,礼来的Mounjaro净价最低,只有215美元/月,诺和诺德的Wegovy净价最高,达到701美元/月。而唯一的口服药Rybelsus的价格则比Ozempic要高出一些,达到337美元/月,Ozempic是诺和诺德三款药品中净价最低的,其给出的返点比例也最高,达到69%。

图表2:GLP-1标价、净价和返点比较(单位:美元)

数据来源:AEI

从市场上GLP-1的四款药物来看,标价差异不大,但净价差异很大。Wegovy已获批减重适应症,减肥效果较为明显,也最受到市场的欢迎,甚至出现供不应求,其在与PBM的谈判中也占据有利地位,返点的比例只有不到50%。但Ozempic主要是治疗糖尿病,受到市场上其他糖尿病治疗药物的竞争,返点的比例处于高位,这与胰岛素市场较为类似。Rybelsus则是口服药物,虽然直接药效相比注射可能会弱一些,但受到希望口服的人群的青睐,返点比例略有下降,但也还是比Wegovy要高很多。

由于礼来的Mounjaro的减重适应症是在2023年底才获批,之前仍然只能治疗糖尿病,受到其他糖尿病类药物的压力,其返点比例最高,为79%。这一方面说明礼来希望通过提高返点比例来吸引PBM的优先推荐,从而扩大市场规模,另一方面也表明在同一靶点下的激烈竞争市场下,后发进入者在标价和返点上都必须更有竞争力才能与其他对手抗衡,不得不设置高标价高回扣的模式。

不过,这种高标价高回扣模式对后发进入者的市场规模是有明显影响的。Mounjaro虽然设置了比Ozempic更高的标价,但却要付出比Ozempic更多的返点,从而导致其净价要远低于Ozempic。在减重适应症获FDA批准后,Mounjaro可以与Wegovy直接竞争,但其并没有大幅提高标价,其在2024年将价格仅上浮4.5%,达到1069美元。由于Mounjaro设置了比Wegovy更低的标价,如果其维持原先的返点比例或略有提高,由于给出的返点比例和金额都比Wegovy要高很多,其将明显获得PBM的青睐,从而快速扩大市场份额。

当然,面对Mounjaro的竞争,Wegovy也将不得不提高返点的比例,但由于其市占率已经较大,利用自身品牌和对医生的影响力,可能不需要将净价下降到和Mounjaro齐平的位置,但其净价出现明显下降是肯定的。

从上述的间要分析来看,由于药企的营收主要依赖于净价而不是标价,后发进入者必须要付出更高的返点比例和金额才能去追赶对手,而原有的领先者则会通过降低自身的净价来维持价格优势。在两者都面临净价下滑的市场现状下,只有持续扩大用户规模才能保持高增长。GLP-1正好是一个具有海量潜在用户的市场,对于竞争主体还是非常有利的。如果是癌症用药,即使是PD-1类的竞品,都不得不面临在净价下降的同时无法获取更多用户的挑战。为了保持高增长,涨价是唯一可选择的途径,这也是为什么美国市场药价的标价往往是其他国家的10倍以上。

不过,随着IRA法案的实施,美国医保将直接与药企进行价格谈判,且不允许药价涨幅超过通胀,涨价已经不再是可行的路径。药企的研发需要从小适应症向大适应症转变,GLP-1的火爆也代表了药物研发和价格在未来的真实趋势。

本文出处:https://jk.yebaike.cn/view/82077.html

微信扫一扫

微信扫一扫